Documentos comprobatórios de gastos realizados. Entenda a sua importância para os registros financeiros da sua empresa

Um dos elementos mais importantes em uma gestão financeira é o documento comprobatório de gastos.

Todos os gastos realizados pelas empresas precisam estar devidamente suportados por documentos hábeis e idôneos, que comprovem a realização do dispêndio e da quitação da obrigação assumida.

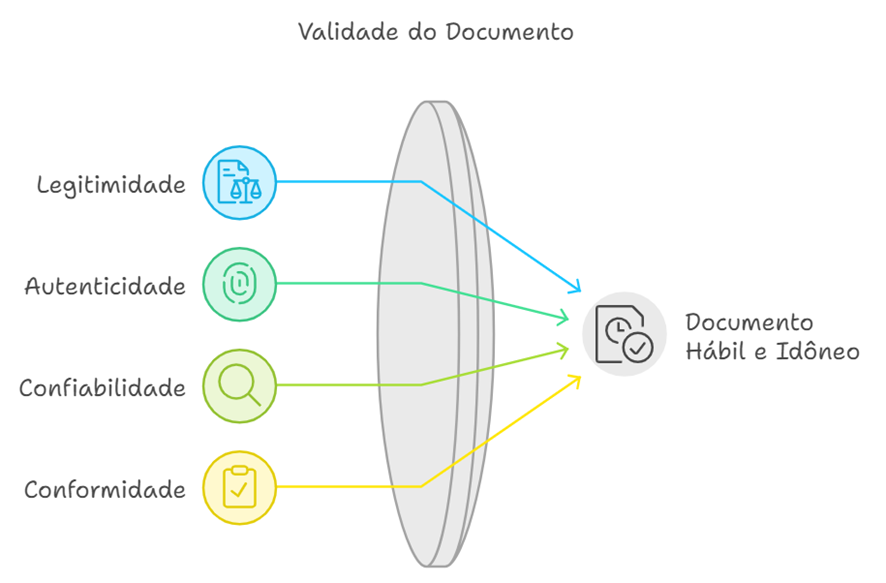

1) Documento Hábil e Idôneo

Um documento é hábil e idôneo quando pode ser considerado legítimo, autêntico e suficientemente confiável para provar ou validar as informações que apresenta, estando em conformidade com as leis e regulamentações aplicáveis.

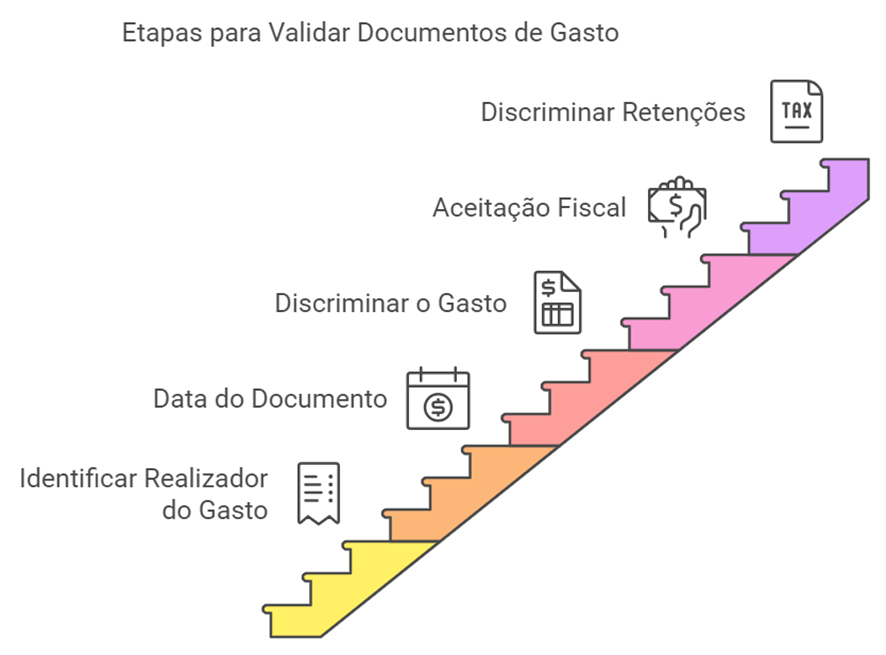

A seguir apresentamos as características que todo documento precisa ter para ser considerado hábil e idôneo:

- Identificar e estar em nome do realizador do gasto (adquirente do bem ou contratante do serviço)

- Possuir data da compra ou da prestação do serviço

- Discriminar o gasto realizado (compra realizada ou serviço contratado)

- Ser fiscalmente aceito pelas autoridades tributárias

- Discriminar as retenções devidas

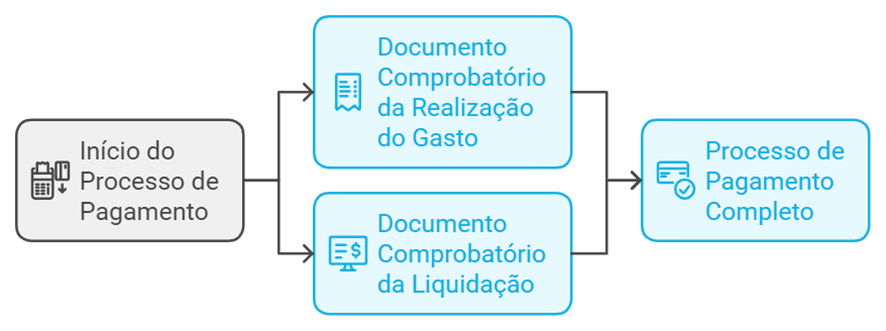

2) Processo de pagamento

Um processo de pagamento completo deve conter no mínimo documento(s) comprobatório(s) da realização do gasto e da sua liquidação, ou seja, o seu pagamento.

3) Dificuldade encontradas pelos executores de gastos

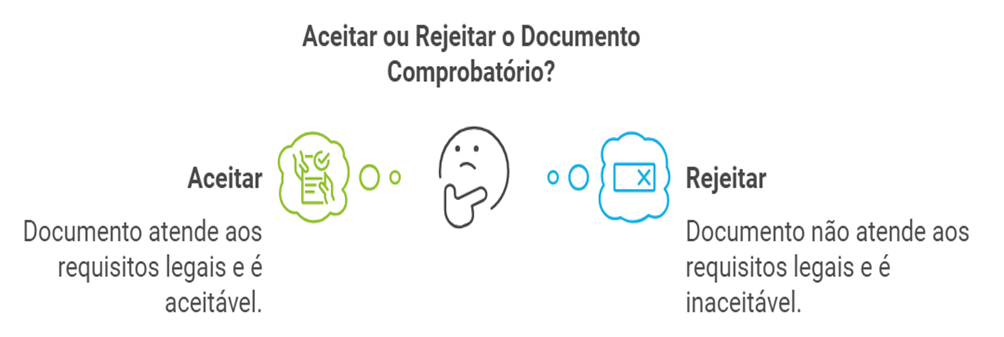

3.1) Atendimento aos Requisitos Legais

Uma das principais dificuldades existentes entre os executores de gastos é saber se o documento comprobatório atende aos requisitos legais com relação a sua aceitabilidade fiscal.

Nesse sentido, a princípio, todas as aquisições de produtos e serviços feitas a empresas devem ser suportadas por nota fiscal emitida em nome do adquirente.

Com relação as compras de produtos feitas a pessoa física um recibo pode ser suficiente.

Quando for feita contratação de serviço a pessoa física é necessário consultar a prefeitura municipal onde está estabelecido o contratante.

Em Recife os seguintes prestadores de serviços pessoas físicas ficam obrigados a emitir nota fiscal eletrônica de serviço:

a) vendedor comissionado

b) professor

c) empresário artístico

d) promotor de eventos

e) corretor

f) representante comercial e

g) profissionais cujo exercício da atividade tenha como pré-requisito a educação superior, ou educação a esta equiparada, tais como médicos, contadores, advogados, engenheiros, entre outros.

Os demais profissionais, não mencionados acima, podem emitir recibo de prestação de serviço. Todavia, a contratante deve ter muito cuidado porque de forma geral, a contratação de pessoa física implica na retenção de alguns tributos, como também pode acarretar a majoração do custo da contratação. Sobre esses aspectos trataremos em outro texto.

Como exemplo dos profissionais dispensados da emissão de nota fiscal de serviço podemos citar: pedreiros, carpinteiros, eletricistas, faxineiros, etc

ATENÇÃO

Nos casos em que o prestador de serviços esteja obrigado a emissão de nota fiscal de serviço e não o faça, a contratante assume a obrigação pelo ISS da contratada a alíquota de 5% devendo efetuar o seu recolhimento aos cofres públicos municipais.

Todos os demais gastos não referentes a aquisições de produtos e serviços, também precisam estar suportados por documentação hábil e idônea, como acontece com relação a tributos (Simples Nacional, ISS, ICMS, etc), obrigações com empregados (salários, férias, 13º salário, FGTS, INSS, vales-transportes, etc), aluguéis, pagamentos de empréstimos, parcelamento de tributos dentre outros.

3.2) Retenção de Tributos

Um outro ponto que gera muita dúvida é com relação a retenção de tributo. Nesse sentido algumas exclamações aparecem:

- O que retenção de tributo?

- Que tipo de tributo deve ser retido nas aquisições ou contratações efetuadas?

- Qual o valor da retenção a ser feita?

- De quem é a obrigação de reter tributos?

- O que fazer com o valor retido?

- O que pode acontecer se a retenção não for efetuada?

Para responder todas essas perguntas e não nos demorarmos muito nesse texto, criamos um outro, onde explicamos essa modalidade de tributação.

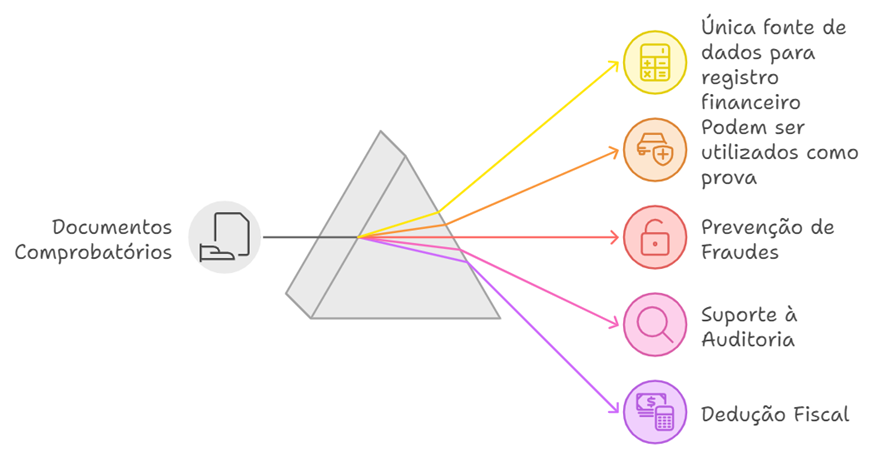

4) Por que os documentos comprobatórios de gastos são tão importantes?

Existem diversos motivos pelos quais se deve dispensar muita atenção com relação aos documentos comprobatórios de gastos. A seguir apresentamos alguns:

- São a única fonte de dados para registro dos pagamentos nos controles financeiros e contábeis;

- Podem ser utilizados como prova a favor da empresa em quaisquer questionamentos de natureza fiscal, comercial ou civil;

- É um instrumento de prevenção de fraudes;

- Serão solicitados por auditores quando da realização de fiscalizações tributárias, previdenciárias e trabalhistas;

- Serão apresentados em possíveis auditorias contábeis;

- Dependendo do tipo de regime de tributação adotado pela empresa serão utilizados como suporte na dedução de despesas na apuração dos tributos apurados.

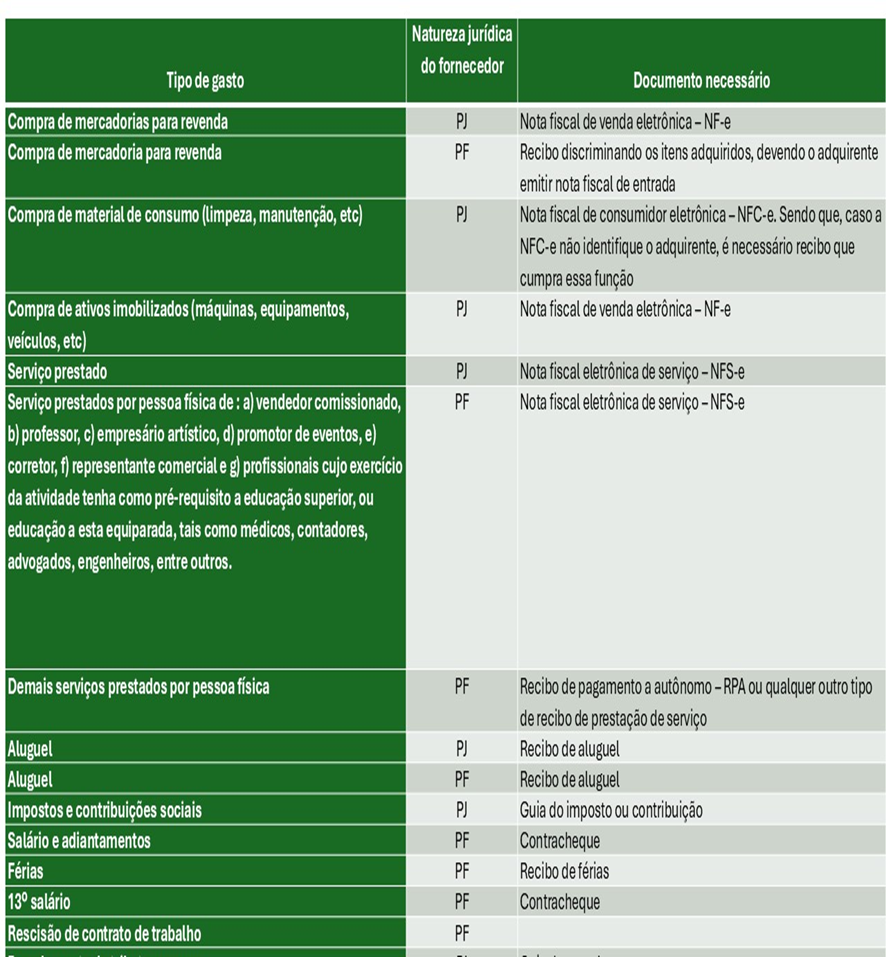

5) Planilha de documentos comprobatório por gasto realizado

A seguir apresentamos uma planilha com os principais gastos incorridos pelas empresas em geral e os documentos hábeis e idôneos que devem ser utilizados para as suas comprovações.

Siglas utilizadas: PJ =pessoa jurídica PF = pessoa física

Observação:

1) Todos os documentos comprobatórios dos gastos realizados devem acompanhar também o documento que comprove o pagamento da obrigação, como comprovante de PIX, TED, depósito, transferência bancária, recibo (quando o pagamento for feito em dinheiro) etc.

2) Com relação a necessidade de nota fiscal eletrônica de serviço, consideramos a legislação do município de Recife, portanto, caso você esteja estabelecido em outra cidade deverá consultar a legislação o seu ente municipal.

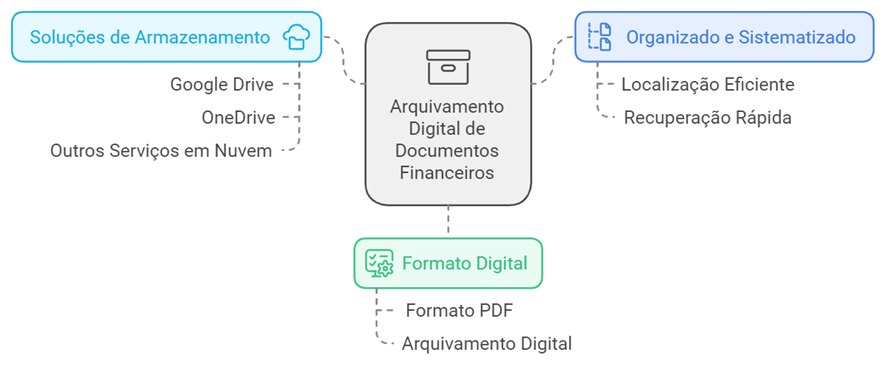

6) Arquivamentos dos documentos

Para que os documentos comprobatórios de gastos possam cumprir as suas finalidades eles precisam ser arquivados de maneira organizada e sistematizada que permita a sua localização de forma rápida e eficiente. O arquivamento em formato físico (impresso) não é mais aconselhável. Atualmente todos os documentos de pagamentos podem ser arquivados de forma digital. Para isso recomendamos que sejam digitalizados no formato PDF e guardados em arquivos digitais como Google Drive, OneDrive ou outro qualquer que esteja nas nuvens.

7) Documentos digitais

Conforme já mencionado nesse texto, o processo completo de pagamento é composto por um ou mais documento comprobatório do gasto realizado e um ou mais documento comprobatório da quitação da obrigação (pagamento ou outra forma de liquidação).

Também já informamos que a maneira mais adequada de arquivar os documentos é em meio digital, nas nuvens e em formato PDF.

Chamamos a atenção agora para que devemos nos esforçar para que não seja necessário imprimir fisicamente (em papel) os documentos. Então, sempre que possível, devemos procurar obter a documentação já em formato PDF.

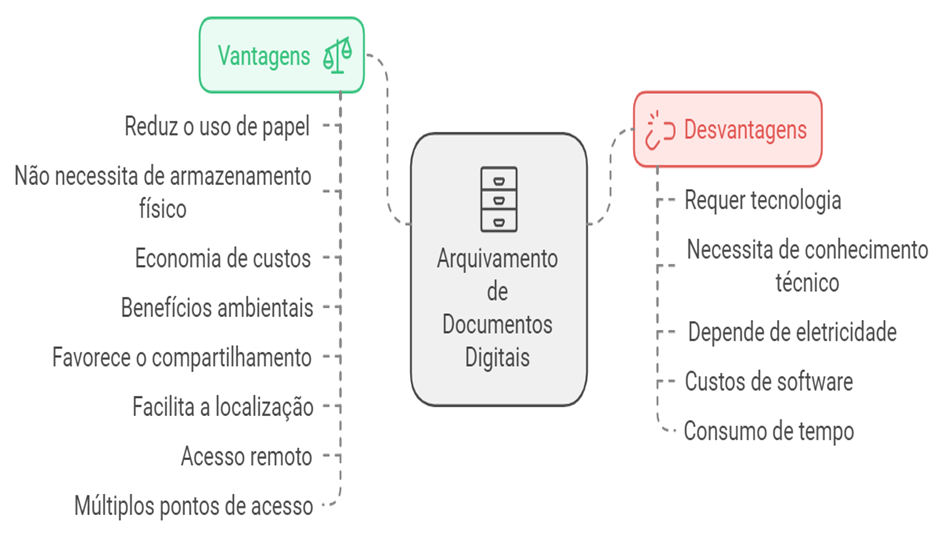

O arquivamento de documentos em meio digital apresenta várias vantagens com relação ao arquivamento tradicional em papel. Contudo, pode também trazer algumas dificuldades que podem ser consideradas como desvantagens conforme a seguir:

VANTAGENS

Reduz a necessidade de papel

Não necessita de espaços físicos de armazenamento

Proporciona economia

Diminui os impactos ambientas

Favorece o compartilhamento Facilita a localização Possibilita o acesso remoto

Permite o acesso de várias pessoas

DESVANTAGENS

Requer o uso de tecnologia

Necessita de conhecimento técnico

Depende de energia elétrica

Pode te custo com software

Requer um certo consumo de tempo para digitalização, denominação e guarda do arquivo do arquivo digital

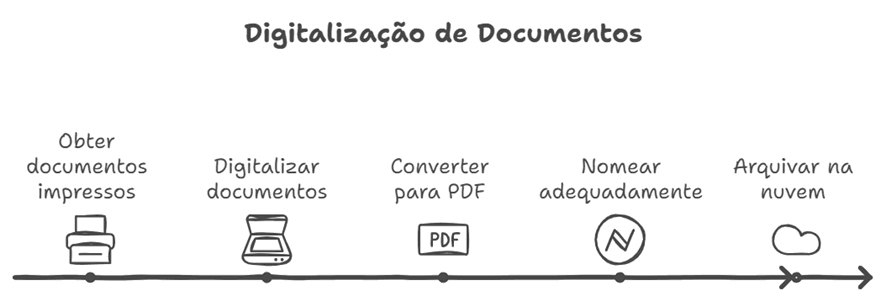

7.1) Digitalização de documentos

Nem todos os documentos conseguimos obter no formato PDF e em várias situações ainda nos são disponibilizados documentos impressos em papel. Nesses casos será necessário digitalizá-los e, nesse momento, tirar foto da impressão, que em geral criar arquivo em formato JPG, PNG, BMP ou outro equivalente, não é adequado, uma vez que, posteriormente será necessário convertê-lo para PDF. Assim sendo, recomentamos a utilização de equipamento específico para digitalização, que é o scanner.

Atualmente existem vários tipos de scanner desde os mais sofisticados até os mais simples, de mesa ou de mão. Mas julgamos mais prático e recomendável a utilização de aplicativos que cumpram essa função de maneira simples e confiável e que já permitem o arquivamento do documento digitalizado em PDF, diretamente nas nuvens, a exemplo do Google Drive, CamScanner, Microsoft Oficce Lens, Adobe Scan, I love PDF e outros.

Alguns desses aplicativos são gratuitos e outros embora pagos apresentam uma versão gratuita bastante aceitável.

Quando os documentos estão impressos em papel deve-se fazer a digitalização através de scanner (também chamado de escaneamento) do processo de pagamento completo (documentos comprovantes do gasto e do seu pagamento), criando um só documento.

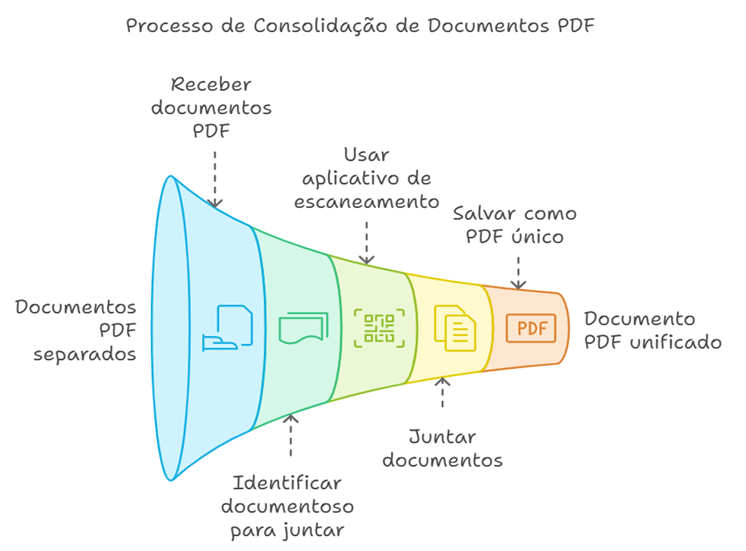

7.2) Documentos em PDF separados

Quando um mais documento comprobatório do gasto e um ou mais comprovante do seu pagamento já em PDF, mas de forma separada, devemos providenciar a sua junção em um só arquivo PDF. Isso pode ser feito diretamente pelo aplicativo de escaneamento. Todavia, nem todos fazem isso e os que fazem geralmente disponibiliza essa função através da versão paga.

Em nosso escritório temos adotado a versão paga do I LOVE PDF com bastante eficiência.

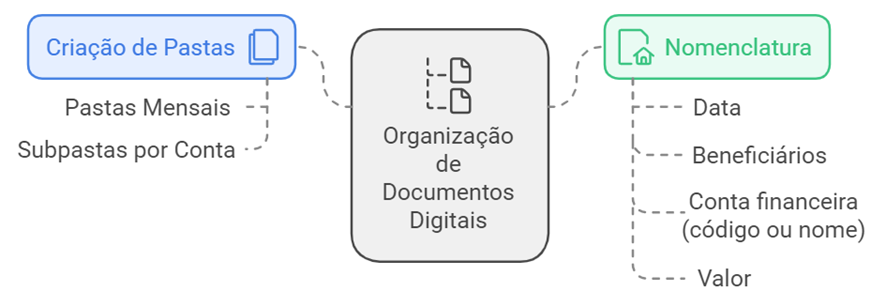

7.3) Pastas e nomenclatura dos documentos digitais

O arquivamento dos processos de pagamentos em meio digital nas nuvens deve ser feito de maneira a facilitar a sua localização e acesso e para isso a criação de pasta e a definição da sua nomenclatura é essencial.

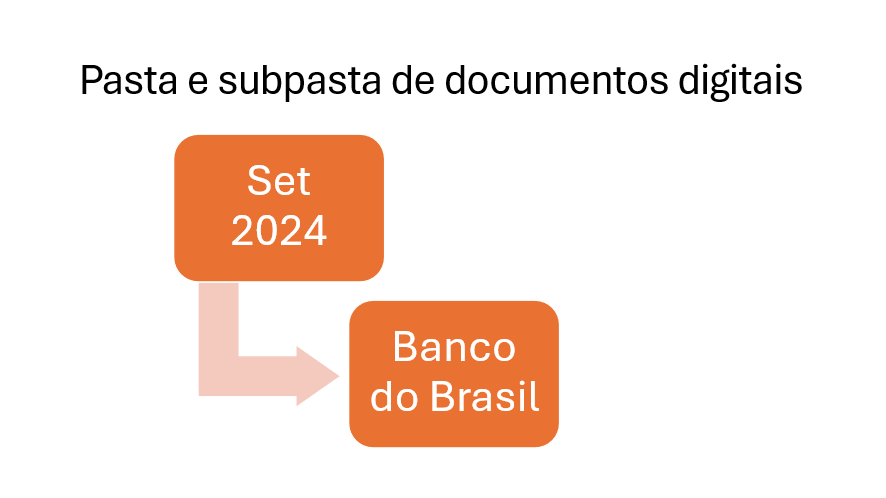

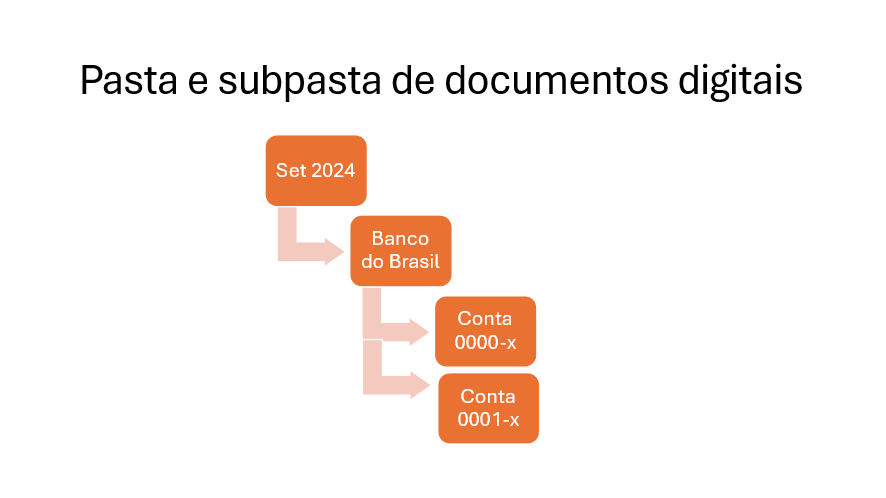

Recomendamos que sejam criadas pastas por mês e subpastas por conta bancária ou de caixa.

Exemplo:

Para arquivar os documentos pagos através do banco do Brasil devemos criar uma pasta e subpasta da seguinte forma:

Caso exista mais de uma conta no mesmo banco, devem ser criadas subpastas para cada conta:

Exemplo:

SET 2024 ==> Banco do Brasil (conta 0000-X)

Banco do Brasil (conta 0001-X)

Os documentos devem ser nomeados informando a data do pagamento, acrescida do nome do recebedor, descrição da conta financeira (de acordo com o plano de contas financeiras) e o valor.

DATA + NOME DO RECEBEDOR + DESCRIÇÃO DA CONTA FINANCEIRA + VALOR

No lugar da descrição da conta financeira pode ser utilizado o seu código.

Exemplo:

O pagamento da aquisição de material de escritório a empresa X, deve ter o seu processo de pagamento nomeado da seguinte forma:

“30.09, empresa X, material de escritório, R$ 704,00”

Ou, considerando que o código da conta financeira “material de escritório” é 2.01.04, ficaria da seguinte forma:

“30.09, empresa X, 2.01.04, R$ 704,00”

Essa forma de nomenclatura além de facilitar a localização do documento permite a correta classificação do gasto nos registros financeiros.

Várias outras considerações podem ser feitas com relação a documentos comprobatórios de gastos pela importância desse tema dentro da gestão financeira, devendo os gestores financeiros das organizações em geral, de pequeno, médio ou grande porte, com ou sem fim lucrativo, envidarem todos os esforços para que todos os participantes de processos de realização de gastos, sejam despesas ou investimentos, tenham esse conhecimento, uma vez que um processo iniciado de forma equivocada trará em si uma grande dificuldade para ser corrigido e poderá acarretar prejuízos consideráveis para o empreendimento.

FIM